Životná poistka predstavuje dôležitú súčasť finančného plánovania, ktorá môže mať významný vplyv na bezpečnosť a stabilitu života. Rozhodnutie o tom, či a aké životné poistenie uzavrieť, je závažné a vyžaduje dôkladné zváženie rôznych faktorov.

Obsah článku

Pri výbere toho najlepšieho životného poistenia treba brať do úvahy niekoľko kľúčových aspektov, ako je typ poistenia, cena, spoľahlivosť poisťovne a individuálne finančné ciele a potreby. Len tak sa dá zabezpečiť, že bude efektívne chrániť budúcnosť a poskytne rodine potrebnú ochranu v prípade neočakávaných udalostí.

Čo je životná poistka?

Životná poistka sa zakladá na princípe ochrany pred rizikom, čo je základným stavebným kameňom tohto finančného produktu. Hoci žiadne poistenie nedokáže zabrániť nepríjemným udalostiam, je schopné poskytnúť poistencovi a jeho blízkym dôležitú pomoc v prípade potreby.

Cieľom životnej poistky je zabezpečiť finančnú istotu v prípade, že nastanú nepredvídateľné situácie. Toto poistenie môže byť neoceniteľnou pomôckou v nasledujúcich prípadoch:

- v prípade úmrtia živiteľa rodiny, kedy pomáha pokryť štandardné náklady na život

- v prípade trvalého úrazu klienta, kedy kryje náklady na kompenzačné pomôcky či úpravu bývania

- pri diagnostikovaní kritických chorôb, kedy pomáha s financovaním liečby

- počas hospitalizácie, kedy môže pokryť náklady na nadštandardnú starostlivosť

Okrem krytia rizika môže životné poistenie ponúkať aj možnosť zhodnotenia finančných prostriedkov. Týmto spôsobom môže výrazne prispieť k tvorbe finančných rezerv, najmä v príprave na obdobie dôchodku, keď klient prestane byť ekonomicky aktívny. Sústredenie sa len na podporu zo strany štátu môže predstavovať riziko vzhľadom na súčasnú nestálosť systému sociálneho zabezpečenia.

Životné poistenie – porovnanie druhov

Životné poistenie sa delí do niekoľkých základných kategórií, pričom každá ponúka špecifické krytie a výhody. Porovnanie životného poistenia:

| Rizikové životné poistenie: | Tento základný druh poistenia sa zameriava výlučne na ochranu pred rizikom smrti. V prípade úmrtia poisteného vypláca poisťovňa určeným oprávneným osobám poistné plnenie. Okrem zabezpečenia blízkych sa využíva aj ako zábezpeka pri čerpaní spotrebného úveru alebo hypotéky, pričom poisťovňa môže vyplatiť plnenie priamo banke na úhradu zostávajúcej časti úveru. Tento typ poistenia však neponúka možnosť zhodnocovania finančných prostriedkov. |

| Kapitálové životné poistenie: | Kombinuje poistnú ochranu s možnosťou vytvárania finančných rezerv. Počas celého poistenia je klient chránený pred rizikom a zároveň si zhodnocuje finančné prostriedky. Jeho výška zhodnocovania je určená nariadeniami Národnej banky Slovenska a poisťovňa garantuje zhodnotenie počas celej doby poistenia. Po skončení doby poistenia bude klientovi vyplatená dohodnutá poistná suma zvýšená o prípadné podiely na zisku poisťovne. |

| Investičné životné poistenie: | Kombinuje poistnú ochranu s investovaním finančných prostriedkov do fondov životného poistenia. Tento produkt je vhodný pre klientov, ktorí sú ochotní prijať určité investičné riziko, pretože hodnota prostriedkov vo fondoch sa mení v závislosti od pohybov finančných trhov. Tento typ poistenia umožňuje aj čerpanie investovaných finančných prostriedkov počas poistnej doby. |

Investičné životné poistenie – výhody a nevýhody

Investičné životné poistenie kombinuje poistnú ochranu s investovaním finančných prostriedkov do fondov životného poistenia. Aké sú výhody a nevýhody investičného životného poistenia?

| Výhody | Nevýhody |

|---|---|

| Flexibilita pri investovaní a sporeniach | Paušálny poplatok za vedenie zmluvy |

| Možnosť zhodnotenia investícií | Poplatky za správu, vstupné poplatky, poplatky za depozitára |

| Ochrana pred rizikami a investovanie | Vyššie riziko investovania |

| Možnosť meniť investičné stratégie | Opatrný prístup pri rušení zmluvy |

| Možnosť sledovať a ovplyvňovať sporenie | Náklady na sporenie môžu byť vyššie než v bankách |

| Oslobodenie od platenia sporenia v určitých prípadoch | Nie vždy dostupné alebo ponúkané |

Investičné životné poistenie môže byť vhodnou voľbou pre tých, ktorí hľadajú kombináciu poistnej ochrany a investovania. Treba si však uvedomiť aj možné nevýhody a poplatky s ním spojené.

Rizikové životné poistenie – pravidlá pre ideálnu poistnú zmluvu

Nastavenie ideálnej poistnej zmluvy je individuálne a závisí od konkrétnej životnej situácie. Avšak existujú určité zásady, ktoré by sa mali pri výbere zmluvy rizikového životného poistenia zohľadniť:

- Nesporiť si životné poistenie: Rozhodnutie o poistení by malo byť premyslené a založené na individuálnych potrebách a cieľoch. Pre mladých jednotlivcov aj rodiny to môže znamenať vyhnutie sa zbytočným poplatkom a zhodnotenie finančných prostriedkov prostredníctvom iných výhodnejších investičných produktov.

- Konzultovať s nezávislým finančným sprostredkovateľom: Pri výbere rizikového životného poistenia je užitočné konzultovať to s odborníkom, ktorý má prehľad o rôznych ponukách na trhu a môže pomôcť s objektívnym porovnaním produktov.

- Zvážiť finančný a nefinančný majetok: Prihliadať na vlastníctvo iných aktív, ako je finančná rezerva alebo investičná nehnuteľnosť, aby človek zistil, či potrebuje ďalšiu poistnú ochranu.

- Zohľadniť krytie hypotéky: V prípade, že má človek hypotéku, by mal zvážiť možnosť zahrnutia poistenia úveru, čo mu môže zabezpečiť finančnú stabilitu v prípade straty príjmu.

- Vyhodnotiť vhodné nastavenie rizikových krytí: Nastaviť si výšku jednotlivých krytí podľa príjmov a výdavkov.

Životné poistenie so sporením – základné rady

Tu je 10 rád, ako postupovať, ak pri životnom poistení so sporením:

- Dávať si pozor na dobu trvania poistnej zmluvy, pretože každá zmluva môže byť nastavená inak.

- Ak má poistenec investičné životné poistenie a doba poistenia končí v priebehu 3 – 5 rokov, je najlepšie dodržať tento horizont až do konca.

- Pri dobe poistenia 10 rokov a viac je pravdepodobne výhodnejšie zrušiť investičné životné poistenie a poistiť sa samostatne cez rizikové poistenie.

- Skontrolovať odkupnú hodnotu úspor, najmä ak má poistenec zmluvu kratšie ako 5 rokov, aby sa minimalizovali straty.

- Zvážiť kombináciu rizikového životného poistenia a investovania do iných produktov, aby si človek ochránil svoje úspory a zároveň ich zhodnotil.

- Aktívne hľadať lepšie investičné produkty ako alternatívu k investičnému životnému poisteniu, ako akcie, ETF fondy alebo investičné zlato.

- Skontrolovať svoju poistnú zmluvu a poradiť sa s odborníkom, či ju treba zmeniť, doplniť alebo ponechať, a ako efektívne zhodnotiť životné poistenie so sporením.

Aké je najlepšie životné poistenie?

Nikdy nebrať prvé životné poistenie. Najprv si spraviť prehľad ponúk.

Pri výbere toho najlepšieho životného poistenia treba porovnať viacero možností, aby si človek zvolil tú najvhodnejšiu ponuku. Prehľad rôznych životných poistiek umožní nájsť optimálny kompromis medzi cenou a poskytovanou ochranou.

Poisťovne, poskytujúce životné poistenie na Slovensku:

- Allianz – Slovenská poisťovňa, a.s.

- ČSOB Poisťovňa, a.s.

- Generali Poisťovňa, a.s.

- Groupama poisťovňa a.s., pobočka poisťovne z iného členského štátu

- NN Životná poisťovňa, a.s.

- KOMUNÁLNA poisťovňa, a.s. Vienna Insurance Group

- KOOPERATIVA poisťovňa, a.s. Vienna Insurance Group

- MetLife Europe d.a.c.

- NOVIS Insurance Company

- PARTNERS poisťovňa, a.s.

- Union poisťovňa, a.s.

- UNIQA pojišťovna, a.s., pobočka poisťovne z iného členského štátu

- WÜSTENROT poisťovňa, a.s.

- Youplus Insurance International AG, pobočka poisťovne z iného členského štátu

Ako na výber najlepšieho životného poistenia?

To najlepšie životné poistenie sa vyberá podľa niekoľkých kritérií:

| Kritérium | Popis |

|---|---|

| Rozsah poistného krytia | Určuje, aké riziká sú zahrnuté v poistnej zmluve a za akých podmienok je možné očakávať vyplatenie poistného plnenia. |

| Výška výluk | Popisuje obmedzenia a situácie, v ktorých poisťovňa nevypláca poistné plnenie. Treba si ich preštudovať a zvážiť ich akceptovateľnosť pre vlastné potreby. |

| Cena poistenia | Dôležitý faktor pri výbere životného poistenia. Poistenec by však mal zvážiť aj poskytované krytie a ďalšie podmienky. |

Ak má niekto k dispozícii viacero ponúk od rôznych poisťovní, odporúča sa porovnať aspoň 2 až 3 najlepšie možnosti.

Životné poistenie kalkulačka

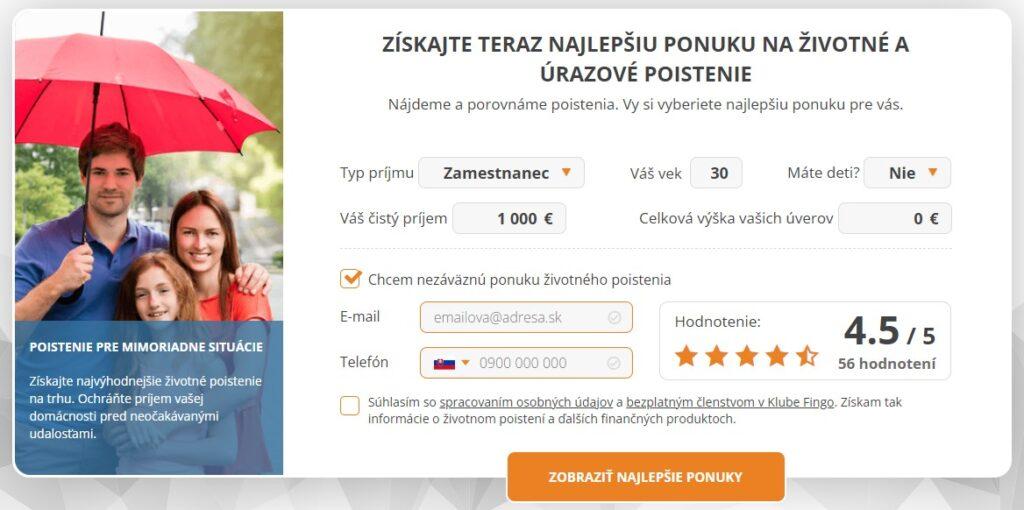

Portály ako napr. FinGO.sk ponúkajú kalkulačku životného poistenia, ktorá umožňuje jednoducho porovnať rôzne možnosti. Tento portál pomôže nájsť najlepší finančný produkt, čo dokazujú aj FinGO recenzie. Než sa človek rozhodne pre konkrétnu zmluvu, treba zvážiť jeho individuálne potreby. Napr.:

- Ak je živiteľ rodiny, dôležité je, aby mať krytie v prípade pracovnej neschopnosti.

- Ak spláca hypotekárny úver, mal by mať krytie rizika smrti.

- Ak má deti zapojené do športových aktivít, môže ich poistiť pre prípad úrazu.

Najvýhodnejšie poistenie nie je nutne to najlacnejšie. Ideálne a najlepšie životné poistenie by malo zohľadňovať individuálne požiadavky a zároveň by malo byť variabilné.

Životné poistenie a cena – čo ju ovplyvňuje?

Určenie ceny životného poistenia ovplyvňuje niekoľko faktorov, ktoré treba brať do úvahy pri výbere:

Faktory ovplyvňujúce cenu životného poistenia:

Zvolené pripoistenia – klienti s pripoisteniami len na úrazy často platia menej.

Výška poistných súm – čím vyššia suma, tým drahšie poistenie. Cena stúpa lineárne s poistnou sumou.

Vek – čím vyšší vek, tým vyššie poistné.

Dĺžka poistných dôb – krátka poistná doba môže viesť k vyššej cene poistenia, pretože s vekom sa zvyšuje riziko chorôb a úrazov.

Typ poistného – rizikové životné poistenie má nemenné poistné, avšak niektoré poisťovne ponúkajú sadzby poistného aj na 5 alebo 10 rokov, ktoré sa však po určenom období zvyšujú.

Zárobková činnosť a povolanie – niektoré povolania a zárobkové činnosti môžu vyžadovať prirážku k cene poistenia.

Športy – vykonávanie extrémnych športov môže tiež viesť k prirážke k cene životného poistenia.

BMI a fajčenie – vyššie BMI alebo fajčenie môžu spôsobiť prirážku.

Cena životného poistenia sa líši medzi klientmi. Individuálne potreby a kvalitatívne detaily majú väčší vplyv na výber vhodného poistenia. Nakoniec, cena životného poistenia sa pohybuje od 10 do 100 eur mesačne v závislosti od konkrétnych požiadaviek a potrieb klienta.

Avšak, kvalitné životné poistenie zvyčajne predstavuje približne 3-5 % z čistej mzdy, pričom u starších klientov môže byť táto suma vyššia, pohybujúca sa okolo 5-7 %.

Allianz životné poistenie

Allianz je vedúca poisťovňa na Slovensku a ponúka širokú paletu poistných produktov, vrátane životného poistenia. Ponúka vynikajúce servisné služby a rýchlosť, s akou poskytuje finančné plnenie poistných udalostí.

Výhody oproti iným životným poisťovniam:

- Dvojnásobné plnenie pri rakovine: Allianz ponúka dvojnásobné plnenie prípadov dočasnej pracovnej neschopnosti z dôvodu rakoviny.

- Možnosť dokladovať príjem: Pri uzatváraní poistenia netreba dokladovať príjem až do doby vyplatenia poistného plnenia.

- Pripoistenie Best Doctors: Klienti môžu využívať liečbu v najlepších zahraničných klinikách špecializujúcich sa na konkrétne ochorenie.

Popis a hodnotenie expertov:

- Minimálne poistné: Poistné sa pohybuje od 25 € mesačne, 25 € štvrťročne, a 30 € polročne, s možnosťou platby aj ročne.

- Zľavy: Allianz životné poistenie ponúka zľavy v závislosti od počtu pripoistení a ich výšky, až do výšky 40 %.

Benefity životného poistenia:

- Genetické testy zdarma: Klienti majú možnosť získať genetické testy NutriFit v hodnote 300 €.

- Dvojnásobné plnenie pri vybraných chorobách: Poistenie zahŕňa dvojnásobné plnenie pri vybraných druhoch rakoviny.

- Flexibilita vo veku: Allianz umožňuje poistenie až do 85 rokov veku, pričom uzatvoriť poistenie môžu aj osoby vo veku do 80 rokov.

Allianz životné poistenie – všetky typy

| Typ poistenia | Popis |

|---|---|

| Môj Život | Investičné životné poistenie pre dospelých s možnosťou poistenia až pre 2 osoby. |

| Šťastný Život | Rizikové životné poistenie pre dospelých, deti a ľudí s hypotékou s flexibilným poistením. |

| Moja Farbička | Investičné životné poistenie pre deti s komplexnou ochranou a možnosťou poistenia dospelých. |

| Moja Stratégia | Investičné životné poistenie pre dospelých bez skúmania zdravotného stavu a nízkymi poplatkami. |

| Senior | Kapitálové životné poistenie pre osoby nad 55 rokov s finančnou podporou v prípade úrazu. |

| Moje Investovanie | Investičné životné poistenie pre dospelých s možnosťou spojenia s investovaním. |

| Cesta Životom | Investičné životné poistenie pre dospelých s jednoduchým investovaním a podporou makléra. |

| Môj Život Plus | Investičné životné poistenie pre dospelých s flexibilnými možnosťami poistenia a spoluprácou s maklérom. |

| Moja Farbička Plus | Investičné životné poistenie pre deti a dospelých s komplexnou ochranou a baby kartou zdarma. |

| Amundi Life | Investičné životné poistenie pre rodičov s deťmi a seniorov s dynamickým investovaním. |

| Amundi Strategy Port. | Investičné životné poistenie pre dospelých bez skúmania zdravotného stavu a jednoduchým zdaňovaním. |

Poistenie hypotéky vs. životné poistenie

Rozdiely medzi životným poistením a poistením schopnosti splatiť hypotéku sú zjavné z viacerých hľadísk:

- Zvolené krytie rizík: Poistenie hypotéky obvykle pokrýva základné riziká, ako je strata zamestnania, dlhodobá pracovná neschopnosť, trvalá invalidita a smrť, zatiaľ čo životné poistenie ponúka širšie spektrum krytia a flexibilitu pri kombinácii rizík a prídavných poistení.

- Trvalá invalidita: Zásadný rozdiel spočíva v krytí trvalej invalidity, ktorá obvykle patrí pod poistenie hypotéky, no môže byť krytá aj životným poistením.

- Vek: Vek vstupu do poistenia je kľúčovým faktorom pre cenu. Čím nižší vek, tým nižšia cena poistenia.

- Flexibilita: Životné poistenie môže ponúknuť väčšiu flexibilitu v dĺžke poistného obdobia a možnosti výberu poistenia až do 65 rokov veku.

Životné poistenie a recenzie

Recenzie životného poistenia majú svoje miesto pri rozhodovaní o tom, či si ho uzavrieť. Avšak treba si ich správne interpretovať a brať do úvahy. Existujú dva hlavné zdroje recenzií, ktoré môžu ovplyvniť výber životného poistenia:

- Recenzie od užívateľov (poistených): Tieto recenzie sa často týkajú značiek jednotlivých poisťovní a môžu mať veľký vplyv na vnímanie kvality životného poistenia. Avšak treba si uvedomiť, že recenzie životného poistenia často zjednodušujú situáciu a môžu byť ovplyvnené individuálnymi skúsenosťami. Napríklad, niekto môže byť nespokojný s poisťovňou, pretože neplnila v prípade, ktorý nebol podľa poistných podmienok považovaný za úraz.

- Recenzie od odborníkov: Porovnanie a hodnotenie životného poistenia zo strany odborníkov môže poskytnúť objektívnejší pohľad. Tu si treba uvedomiť, že tieto recenzie nemusia byť aktuálne a nie vždy zohľadňujú individuálne potreby každého klienta.

Pri výbere životného poistenia sa oplatí zohľadniť recenzie aj konkrétne poistné podmienky, potreby a preferencie každého jednotlivca. Ideálnym riešením môže byť individuálna recenzia a porovnanie viacerých ponúk od odborníka, ktorý vezme do úvahy všetky relevantné faktory.

Oplatí sa životné poistenie?

Pre ľudí do 35 rokov predstavuje rizikové životné poistenie vždy rozumnú voľbu, z hľadiska nižších poistných poplatkov a lepšieho zdravotného stavu. Mladší vek zabezpečí nižšie poistné a pravdepodobne lepšie zdravie.

Treba si uvedomiť, že aj keď má človek najlepšie investície, hypotéku alebo dôchodkový pilier, prípadná strata schopnosti pracovať môže zmariť všetky jeho plány.

Odpoveď na otázku, či sa oplatí životné poistenie znie ÁNO. Väčšina ľudí ochotne platí vysoké sumy za poistenie svojho auta a nevidia rovnakú hodnotu v investovaní do poistenia pre seba, čo je v skutočnosti ich najcennejší majetok.