Daň z motorových vozidiel, často označovaná aj ako cestná daň, je povinnosťou pre podnikateľov a organizácie, ktoré využívajú motorové vozidlá na podnikateľské účely. Táto daň sa vzťahuje na vozidlá evidované v Slovenskej republike a používané na podnikanie alebo inú samostatnú zárobkovú činnosť. Kedy vzniká povinnosť dane z motorového vozidla? Aké sú preddavky na daň z motorového vozidla? Čo je cestná daň za auto?

Správne pochopenie momentu vzniku daňovej povinnosti je kľúčové pre splnenie zákonných povinností a vyhnutie sa možným sankciám.

Kľúčové informácie článku

Povinnosť platiť daň z motorových vozidiel sa vzťahuje na podnikateľov a organizácie, ktoré patria medzi motorové vozidlá a podnikanie. Daň sa vzťahuje na vozidlá evidované v Slovenskej republike.

Daňové priznanie k dani z motorových vozidiel je potrebné podať do 31. januára po skončení zdaňovacieho obdobia. Daň z motorových vozidiel je platná v tejto lehote.

Preddavky na daň z motorových vozidiel sú povinné v prípade, že predpokladaná daň presahuje 700 eur. Pri sume od 700 do 8 300 eur sú preddavky štvrťročné, pri sume nad 8 300 eur sú preddavky mesačné.

Nesplnenie povinností (napr. nepodanie daňového priznania alebo nezaplatenie dane včas) môže viesť k uloženiu sankcií zo strany správcu dane, vrátane podielu a úrokov z omeškania.

Predmet dane z motorových vozidiel

Podľa zákona č. 361/2014 Z. z. o dani z motorových vozidiel je predmetom dane vozidlo kategórie L, M, N a O, ktoré je evidované v Slovenskej republike a používa sa na podnikanie alebo inú samostatnú zárobkovú činnosť. To znamená, že ak podnikateľ využíva vozidlo na dosahovanie príjmov z podnikania alebo inej samostatnej zárobkovej činnosti, toto vozidlo podlieha dani z motorových vozidiel.

Zákon tiež vymedzuje výnimky, kedy vozidlo nie je predmetom tejto dane. Ide o vozidlá, ktoré:

- majú pridelené zvláštne evidenčné číslo obsahujúce písmeno M, H alebo S

- sú určené na vykonávanie špeciálnych činností, nie sú určené na prepravu a v osvedčení o evidencii sú označené ako špeciálne vozidlo

Preto je dôležité posúdiť účel použitia vozidla a jeho evidenčný status pri určovaní, či podlieha dani z motorových vozidiel.

Vznik daňovej povinnosti

Daňová povinnosť vzniká prvým dňom mesiaca, v ktorom boli splnené podmienky pre vznik daňovej povinnosti. Konkrétne ide o mesiac, v ktorom sa vozidlo začalo používať na podnikanie. Napríklad, ak podnikateľ začne používať vozidlo na podnikanie 15. marca, daňová povinnosť vzniká 1. marca.

Výnimky:

- Zmena držiteľa vozidla v priebehu mesiaca: Ak dôjde k zmene držiteľa vozidla počas toho istého kalendárneho mesiaca, daňová povinnosť nového držiteľa vzniká prvým dňom nasledujúceho mesiaca.

- Prenájom vozidla zo zahraničia: Ak slovenský podnikateľ používa na podnikanie vozidlo evidované v zahraničí (napr. v Českej republike) na základe zmluvy o prenájme, daňová povinnosť nevzniká, pretože vozidlo nie je evidované v Slovenskej republike.

Je dôležité sledovať tieto skutočnosti, aby vodič vedel správne určiť vznik daňovej povinnosti a dodržať zákonné povinnosti spojené s daňou z motorových vozidiel.

Zánik daňovej povinnosti

Daňová povinnosť zaniká posledným dňom mesiaca, v ktorom došlo k jednej z nasledujúcich skutočností:

- Vyradenie alebo dočasné vyradenie vozidla z evidencie vozidiel v Slovenskej republike.

- Ukončenie alebo prerušenie podnikania.

- Vydanie potvrdenia orgánom Policajného zboru o odcudzení vozidla.

- Zánik daňovníka bez likvidácie.

- Vykonanie zápisu prevodu držby vozidla do dokladov vozidla.

- Ukončenie použitia vozidla daňovníkom, ktorý používa vozidlo osoby držiteľa, ktorá zomrela, zanikla alebo bola zrušená.

Aj z tohto dôvodu je veľmi potrebné dôkladne sledovať všetky informácie spojené so vznikom či zánikom daňovej povinnosti z motorového vozidla.

Oznamovacia povinnosť

V prípade vzniku alebo zániku daňovej povinnosti v priebehu zdaňovacieho obdobia nie je daňovník povinný tieto skutočnosti oznamovať miestne príslušnému daňovému úradu. Tieto údaje sa uvádzajú v daňovom priznaní po ukončení zdaňovacieho obdobia.

Oznamovacia povinnosť je totiž zákonom stanovená povinnosť fyzických alebo právnických osôb informovať príslušné orgány o určitých skutočnostiach, ktoré môžu mať právny, daňový alebo iný význam. Táto povinnosť zabezpečuje transparentnosť a aktuálnosť informácií v rôznych oblastiach verejnej správy a podnikania.

Príklady oznamovacej povinnosti:

- Daňová oblasť: Podnikatelia sú povinní oznamovať daňovému úradu zmeny v údajoch, ako je zmena sídla, priezviska alebo iné relevantné informácie. Od 1. januára 2021 však daňové subjekty nie sú povinné oznamovať správcovi dane zmeny údajov, ak si túto povinnosť plnia voči inej inštitúcii, ktorá ich oznamuje finančnej správe.

- Ochrana osobných údajov: Prevádzkovatelia informačných systémov spracúvajúcich osobné údaje mali podľa predchádzajúcej legislatívy povinnosť viesť evidenciu, podávať oznámenia alebo vykonávať osobitnú registráciu.

Nesplnenie oznamovacej povinnosti môže viesť k sankciám, pokutám alebo iným právnym dôsledkom. Preto je dôležité, aby subjekty poznali svoje povinnosti a dodržiavali ich v súlade s platnou legislatívou.

Daňové priznanie a platenie dane

Daňovník je povinný podať daňové priznanie k dani z motorových vozidiel do 31. januára po uplynutí zdaňovacieho obdobia. V prípade zániku daňovej povinnosti v priebehu roka sa daňové priznanie podáva do jedného mesiaca po uplynutí mesiaca, v ktorom daňová povinnosť zanikla.

Správny postup pri podaní daňového priznania zahŕňa niekoľko krokov:

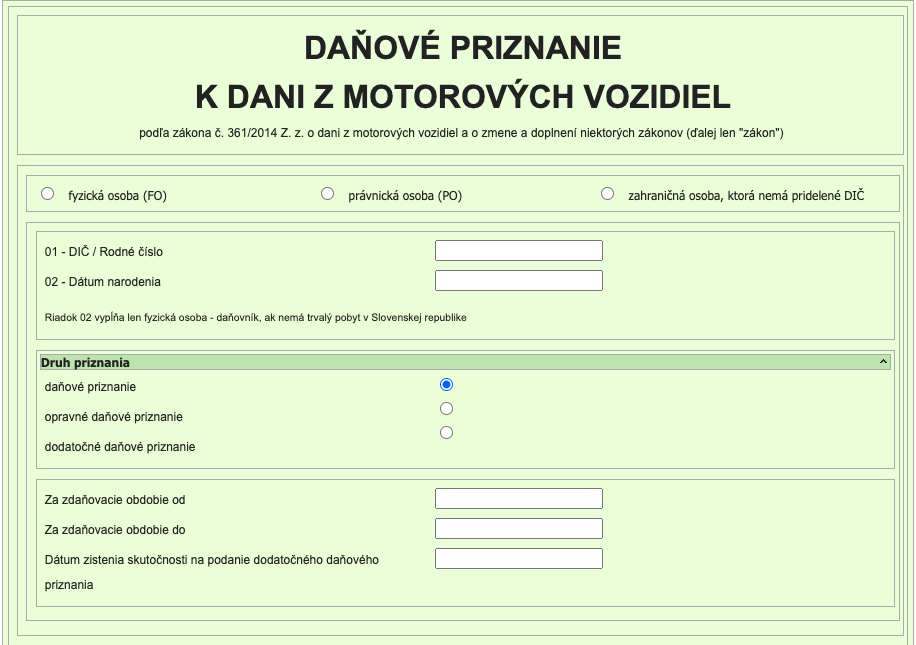

1. Vyplnenie daňového priznania – Daňové priznanie k dani z motorových vozidiel sa podáva na tlačive, ktorého vzor je ustanovený Oznámením Ministerstva financií SR č. MF/017527/2020-726. Toto tlačivo je dostupné na portáli Finančnej správy SR.

2. Spôsoby podania daňového priznania

- Elektronicky: Daňovníci, ktorí sú povinní komunikovať so správcom dane elektronicky (napr. právnické osoby zapísané v Obchodnom registri SR), podávajú daňové priznanie prostredníctvom portálu Finančnej správy SR. Prihlásia sa do svojho účtu a vyplnia príslušné tlačivo.

- Osobne alebo poštou: Daňovníci, ktorí nie sú povinní komunikovať elektronicky (napr. fyzické osoby nepodnikatelia), môžu vyplnené a podpísané tlačivo doručiť osobne na podateľňu príslušného daňového úradu alebo ho zaslať poštou.

3. Lehota na podanie daňového priznania – Daňové priznanie za príslušné zdaňovacie obdobie, ktorým je kalendárny rok, je potrebné podať do 31. januára po uplynutí tohto zdaňovacieho obdobia. V tejto lehote je daň aj splatná.

4. Úhrada dane – Daň z motorových vozidiel je splatná v lehote na podanie daňového priznania, teda do 31. januára po uplynutí zdaňovacieho obdobia. Platbu je možné realizovať bankovým prevodom na účet príslušného daňového úradu. Pri platbe je dôležité uviesť správny variabilný symbol, ktorý identifikuje platbu.

Preddavky na daň z motorového vozidla

Preddavky na daň z motorových vozidiel sú pravidelné platby, ktoré daňovník odvádza v priebehu zdaňovacieho obdobia na základe predpokladanej výšky dane za daný rok. Ich cieľom je rovnomerne rozložiť daňovú záťaž a zabezpečiť priebežný príjem pre štátny rozpočet.

Kedy vzniká povinnosť platiť preddavky?

Povinnosť platiť preddavky na daň z motorových vozidiel závisí od výšky predpokladanej dane:

- Predpokladaná daň presahuje 700 eur a nepresahuje 8 300 eur:

- Daňovník je povinný platiť štvrťročné preddavky vo výške jednej štvrtiny predpokladanej dane.

- Preddavky sú splatné do konca príslušného kalendárneho štvrťroka.

- Predpokladaná daň presahuje 8 300 eur:

- Daňovník je povinný platiť mesačné preddavky vo výške jednej dvanástiny predpokladanej dane.

- Preddavky sú splatné do konca príslušného kalendárneho mesiaca.

Veľmi dôležité je v tomto prípade aj to, ako si správne určiť predpokladanú daň z motorových vozidiel.

Predpokladaná daň sa vypočíta ako súčet ročných sadzieb dane za všetky vozidlá, ktoré sú predmetom dane k 1. januáru zdaňovacieho obdobia. Pri výpočte sa zohľadňujú aj prípadné zníženia alebo zvýšenia sadzieb podľa veku vozidla či iných kritérií stanovených zákonom.

Príklad výpočtu preddavkov:

Ak predpokladaná daň daňovníka na zdaňovacie obdobie je 6 000 eur, čo presahuje 700 eur, ale nepresahuje 8 300 eur, daňovník je povinný platiť štvrťročné preddavky vo výške 1 500 eur (6 000 eur / 4). Tieto preddavky sú splatné do konca každého kalendárneho štvrťroka.

Dôležité poznámky:

- Ak predpokladaná daň nepresiahne 700 eur, daňovník nie je povinný platiť preddavky.

- V prípade, že daňovník začne používať nové vozidlo počas roka, preddavky na toto vozidlo sa neplatia; daň za toto vozidlo sa uhradí v rámci daňového priznania po skončení zdaňovacieho obdobia.

Dodržiavanie povinnosti platenia preddavkov je dôležité pre predchádzanie sankciám a zabezpečenie plynulého plnenia daňových povinností.

Sankcie za nesplnenie povinností

Nesplnenie povinnosti podať daňové priznanie v stanovenej lehote alebo nezaplatenie dane môže viesť k uloženiu sankcií zo strany správcu dane. Preto je dôležité dodržiavať stanovené termíny a postupy. Medzi najčastejšie sankcie patria:

- Pokuta za nepodanie daňového priznania v ustanovenej lehote:

- Ak daňovník nepodá daňové priznanie v zákonom stanovenej lehote, správca dane môže uložiť pokutu od 30 eur do 16 000 eur.

- Úrok z omeškania:

- V prípade oneskoreného zaplatenia dane z motorových vozidiel správca dane vyrubí úrok z omeškania podľa § 156 daňového poriadku.

- Pokuta za nesplnenie oznamovacej povinnosti:

- Ak daňovník nesplní oznamovaciu povinnosť v ustanovenej lehote, môže mu byť uložená pokuta od 30 eur do 3 000 eur.

Je dôležité dodržiavať všetky zákonné povinnosti týkajúce sa dane z motorových vozidiel, aby sa predišlo týmto sankciám.

Správne určenie momentu vzniku a zániku daňovej povinnosti pri dani z motorových vozidiel je kľúčové pre dodržanie zákonných povinností a vyhnutie sa sankciám. Podnikatelia by mali venovať pozornosť nielen samotnému používaniu vozidiel na podnikanie, ale aj administratívnym úkonom spojeným s evidenciou a oznamovaním príslušným orgánom.